Cette combinaison stratégique devrait générer une création de valeur significative grâce à une taille accrue, une base technologique élargie, des feuilles de route complémentaires pour les produits et des positions de leader sur des marchés en croissance rapide. 150 millions de dollars de synergies de coûts d’exploitation sont attendus dans les 36 mois suivant la clôture de la transaction.

II-VI, spécialiste des matériaux d’ingénierie et des composants optoélectroniques, et Finisar, spécialisé dans les technologies de communications optiques, viennent d’annoncer la signature d’un accord de fusion définitif aux termes duquel II-VI achètera Finisar dans le cadre d’une transaction en numéraire et en actions d’une valeur de 3,2 milliards de dollars environ.

La transaction valorise Finisar à 26 dollars par action et représente une prime de 37,7% à la clôture de Bourse du 8 novembre 2018. Les actionnaires de Finisar détiendraient environ 31% de la société issue du regroupement.

La combinaison de II-VI et de Finisar s’adressera aux marchés en croissance rapide des communications, de l’électronique grand public, de l’armée et des industries, du traitement des lasers, des équipements automobiles à semi-conducteurs et des sciences de la vie. Ensemble, II-VI et Finisar emploieront plus de 24000 collaborateurs dans 70 sites dans le monde entier à la clôture de la transaction.

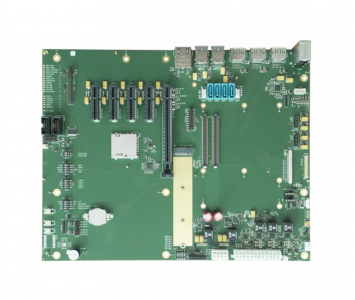

“Nous prévoyons que cette combinaison nous permettra de tirer parti de notre technologie et de nos droits de propriété intellectuelle combinés dans les domaines suivants: InP, GaAs, SiC, GaN, SiP et les diamants tout en nous permettant d’accélérer les délais de mise sur le marché et de réduire les coûts. Ensemble, nous pensons que nous aurons une meilleure position stratégique pour jouer un rôle de premier plan sur les marchés émergents de la 5G, de la détection 3D, de l’informatique en nuage, des véhicules électriques et autonomes et de la fabrication de microélectronique avancée”, prédit Vincent Mattera, President and CEO, II-VI.

La société résultante prévoit de réaliser des synergies de coûts d’exploitation de 150 millions de dollars dans les 36 mois suivant la clôture du rachat. Des synergies devraient être obtenues grâce aux économies d’approvisionnement, à la fourniture interne de matériaux et de composants, à une recherche et un développement efficaces, à la consolidation des coûts qui se chevauchent et à une efficacité des ventes et du marketing.